豊橋の税理士 提中(だいなか)です。

先日の記事では、不動産管理会社を設立し活用することで不動産オーナーの所得税・相続税の負担を軽減できる可能性が高まる点についてお伝えしました。

不動産オーナーの税負担を最適化するために不動産管理会社を活用する。その3形態。

個人の不動産を法人に移すことが有効な策になりうることは理解できたけど、どのような方法で

不動産を法人所有に切り替えれば良いのか。

そんな疑問が続いて湧いてくるのではないかと思います。

本日の記事では個人所有不動産を法人に移すための手続きについて解説します。

個人所有不動産を法人に移転するための手続き

次の2ステップで移転手続きを進めていきます。

step1 移転する不動産(家屋・土地)の決定

不動産管理会社へ譲渡すると効果的な物件としては、耐用年数が相当期間経過したものの、

高収益・高利回りの状態が維持できているものとされています。

理由としては次の二つによるものと考えられます。

①耐用年数が相当期間経過していることにより減価償却が終了し賃貸料がダイレクトに所得の増加につながっていること。

②物件購入時の銀行借入の返済が進んでいるため、銀行からの同意が得られやすい。

不動産所得の分散という点では、家屋だけ法人に移転できれば目的を果たすことができますので、

土地は個人所有のままとし、家屋だけ移転させる対応も検討できます。

そのような対応を取る場合には、個人所有の土地の上に法人所有の家屋が建っている状態となるため、

税務手続きを怠ると、法人に借地権の認定課税がされてしまう点に注意下さい。

ちなみに家屋だけではなく土地を法人に移せれば、土地が個人の財産ではなくなることから、

相続税対象財産から未来永劫切り離せるといった効果を得られます。

step2 移転方法の決定

不動産の移転方法としては次の2つに大別できます。

方法① 個人・法人間で売買する(シンプルな方法ではあるものの法人側で買取資金が必要になります)

オーソドックスに、法人が個人所有不動産を買い取る方法です。

不動産を購入により取得するため、買い取るための資金の準備が必要になります。

建物のみを譲渡する場合には、帳簿価額を時価と考えて譲渡すれば、課税上問題ないこととされています。このとき譲渡価額と帳簿価額がイコールの関係となりますので個人側で譲渡益が出ず所得税は課税されません。

帳簿価額が1円となっている場合には、売却金額1円はさすがに合理性に欠けますので、

固定資産税評価額か鑑定評価額等を利用した方が安全であると個人的には思います。

帳簿価額1円であるため、上記を売却金額とすると、個人側で売却益が生じ、所得税が課税されますが、不動産を購入した法人側で取得価額をベースとした減価償却費の計上ができますので不利にはなりません。

注意点としては売却年度に個人が消費税の課税事業者である場合には、消費税の納付が必要になります。免税事業者の場合であっても不動産の売却によりその年度の課税売上が1000万円超になりますと、

翌々年には課税事業者となってしまう点にも注意が必要です。

なお、購入資金の準備方法として下記のような対応が考えられます。

銀行借入による資金調達

取得資金が不足する場合に、銀行借入によって資金を調達する方法が一般的です。

不動産取得時の個人借入が残っており、抵当権が設定されている場合に債務を法人に承継

させるに際して、銀行への事前説明が必要です。

個人承継の同意を得られた場合には、抵当権の再設定を行うか、債務者名義の変更手続きを行うかの

対応となります。

抵当権の再設定を行うと債務金額の0.4%の登録免許税が課されます。

一方、債務者名義の変更の場合には不動産1つにつき1,000円の登録免許税で済みますので、

銀行の協力が得られる場合には、債務者名義変更の手続きを取りましょう。

個人借入による資金調達

個人に余剰資金がある場合には、個人と法人との間で金銭消費貸借契約を契約し、

不動産取得費用を個人が法人に貸し付ける方法が検討できます。

銀行借入と異なり、利息の支払いによるキャッシュの外部流出がしないことと、担保設定を

要しない点にメリットがあります。

なお、個人から法人に貸し付けを行う際には、無利子での貸し付けであっても課税上問題になることはありません。

銀行借入+個人借入の活用

個人に余剰資金がないけれども外部からの借入は避けたい。

そんな以降をお持ちの場合には、銀行借入と個人借入を組み合わせるパターンも

一考の価値はあると考えます。具体的には次のような対応で買取を進めます。

① 銀行で資金を調達しその資金で不動産を購入。

② 不動産売却により得たキャッシュを個人が法人に貸し付け

③ 個人借入で得た資金により銀行借入を返済。

これにより法人の銀行借入を個人からの借入に切り替えることができ、無用な利息の支払いを

防ぐことができます。

売買対象資産は不動産ではなく上場株式ではありますが、個人が持つ資産を子供が出資する法人に

売却するスキームを前職時代に手掛けたことがあります。

(個人に上場株式の配当が蓄積することを抑制することが主たる目的)

その際は、上記で説明した全体像を最初に描き、スキームを実行しました。

借入先はメガバンクではありましたが、打合せを重ね上記実行の同意を取り付けることはできました。

銀行の協力がないと実行困難とはなりますが、そういった対応が可能かどうかを確認するだけでも

しておくと良いのではないかと思います。

方法② 個人が所有不動産を法人に現物出資する(買取資金は不要だが専門家のサポートが必要)

個人事業を法人化する際に、金銭ではなく個人事業で使用していた資産を現物で出資することがありますが、それと同じ対応を不動産の移転でも取ることができます。

ただし、不動産は現物出資財産として高額であるため、検査役の調査が原則必要となります。

検査役の調査が必要となった場合、法人は募集要項の決定の後、遅滞なく現物出資財産の価額を

調査させるため裁判所に対して、検査役の選任の申し立てをしなければならないなど、非常に手間が

かかります。

下記のいずれかに該当する場合には、調査役の検査を省略することができますので、

調査事由に該当する形で現物出資する対応が一般的であると考えます。

| ① 募集株式の引受人に割り当てる株式の総数が、発行済株式総数の10分の1以下である場合 |

| ② 現物出資財産について(募集要項として)定められた財産の価額の総額が500万円以下である場合 |

| ③ 現物出資財産のうち、市場価格のある有価証券について(募集要項として)定められた財産の価額がその有価証券の市場価格として法務省令で定める方法により算定されるものを超えない場合 |

| ④ 現物出資財産について(募集要項として)定められた価額が相当であることについて、弁護士、弁護士法人、公認会計士、監査法人、税理士又は税理士法人の証明(現物出資財産が不動産の場合は、照明及び不動産鑑定士の鑑定評価)を受けた場合 |

| ⑤ 現物出資財産が株式会社に対する金銭債権(弁済期が到来しているものに限る)であって、その金銭債権について(募集要項として)定められた価額が、その金銭債権に係る負債の帳簿価額を超えない場合 |

実際、前職時代には提携先の不動産鑑定士と司法書士にて土地の評価と法務手続きを依頼し、

検査役の調査を省略して現物出資を実行した顧問先もございました。

専門家に依頼するため、別途報酬はかかりますが、手元資金が潤沢になく外部借入もしづらい

状況下では有効な対応策になると思います。

なお、現物出資の対価として、出資先の株式を取得することになるため、売却した場合と同じ

課税関係となります。所得税・消費税の課税対象となる点には留意が必要です。

不動産移転に伴い発生する税務以外の手続き

不動産管理会社へ不動産を譲渡する場合には、税務以外に次の手続きが必要となります。

① 賃借人と賃貸借契約書の巻き直し

② 現賃貸人である個人及び不動産管理会社との連名で賃料振込口座の変更を賃借人に事前通知

③ 不動産所有権の移転登記

まとめ

個人所有不動産を法人に移す方法について概略を紹介致しました。

税務上・法務上の論点が多々ある手法でもありますので、実行に際しては経験豊富な税理士と司法書士のサポートを受けることがカギとなります。

ご不明点などのご相談があれば、お気軽に弊所までご連絡下さい。

高難度業務に対応できるお近くの税理士を探す方法について

個人から法人への不動産移転は、所得税・相続税・法人税など複数の税目が複雑に関係しあう

税理士としても比較的難易度の高い業務と言えます。

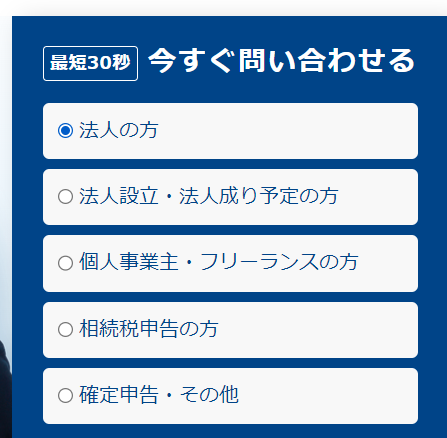

税理士の事務所と、依頼したい事項を基に、税理士を探したい方には、「税理士ドットコム」という

税理士紹介サービスを使用することをお勧めします。

不動産の取得者は法人となるため、既に受け皿となる法人が存在する方は、「法人の方」を選択してください。

法人が未設立の場合には、「確定申告・その他」を選択してください。

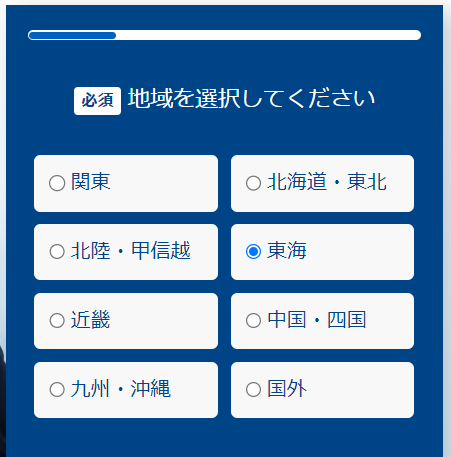

続いてご自身のお住まいのエリアを選択してください。

次画面では、さらに都道府県・市町村を選ぶこともできます。

特殊論点の依頼ですと、あまりエリアを絞り込みすぎると対応可能な税理士が見つからないことも考えられます。

とりあえずは、県くらいまでを指定する対応が良いのではないかと個人的には考えます。

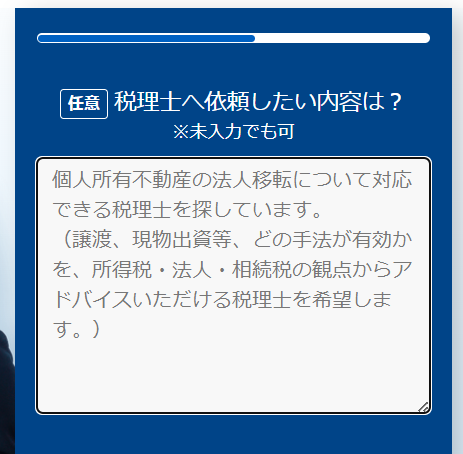

左記のような内容を入力してみてください。

次の画面にて、電話番号・メールアドレスを入力いただき、登録すれば、近日中に、税理士ドットコムのスタッフから連絡が入ります。