豊橋の税理士 提中です。

中小企業者が活用しやすい節税策は二つあると個人的に考えています。

一つは中小企業者が特定の機械等を取得した場合の税額控除・特別償却。

そしてもう一つは、従業員に対する給与・賞与を前期比で一定割合増加させた場合に適用を受けられる賃上げ促進税制による税額控除です。

この賃上げ促進税制には一つ大きな欠点が存在していたのですが、令和6年度の税制改正により改善が加えられる運びになりました。

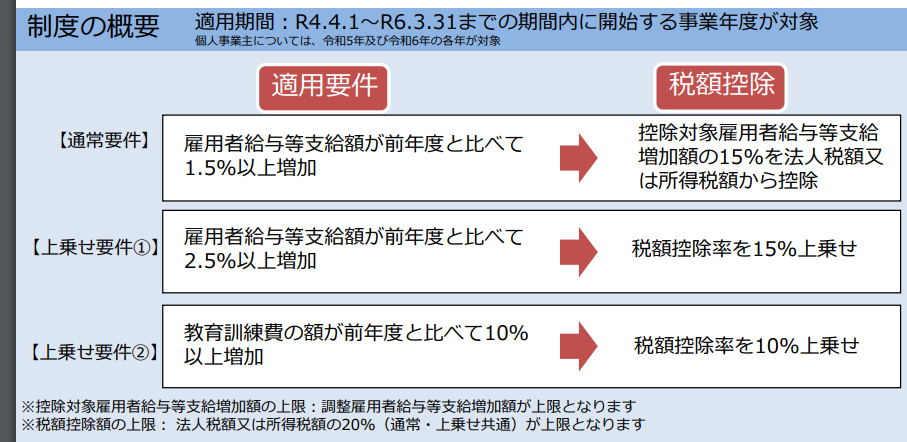

本日の記事では、資本金1億円以下の中小企業向けの賃上げ促進税制に関して、中小企業庁HP掲載の資料を基に改正内容も交えつつ解説していきます。

賃上げ促進税制の概略

賃上げ促進税制は、賃上げを行った法人にインセンティブを与える制度として平成25年度税制改正により創設されました。

制度新設当初は、適用要件の判定がかなり複雑であり、我々税を専門として取り扱う税理士サイドにおいても頭を悩ます制度の一つであったと記憶しています。

(Big4時代、適用できるかどうかを判定するため夜を徹して作業をした思い出は今でも鮮明に残っています。)

そういった実務界からの不評を受けてどうかかは分かりませんが、近年では要件判定が簡素化されてきており、役員及び役員の親族を除く、純粋な社員の給与を前期比で一定割合増やせば、増加させた給与額の数十%を控除できる制度に改正されています。

また上乗せ控除の拡充も進んでおり、社員への教育費を一定割合増やすと控除割合が増加できる等のインセンティブも付与されています。

なお、適用可能かどうかをざっくり把握されたい場合には、当期末の残高試算表(TB)と前期末の残高試算表(TB)の給与に関する科目(給与、賃金、賞与、雑給等)の合計額を比較して、一定割合増加しているかどうかを確認されると良いです。

前期と比較して1.5%以上支給額が増加していれば増加額の15%が控除できます。

2.5%以上支給額が増加していれば15%を上乗せし、増加額の30%が控除できます。

教育訓練費の額を10%以上増加させればさらに上乗せができ、増加額の40%が控除できます。

1点注意が必要なのは、法人税額の20%が控除額の上限となる点です。

控除額が100あったとしても、法人税額が200の場合には、200×20%=40が控除可能額となり、

控除できなかった60は切り捨てられることになります。

賃上げ促進税制に潜む大きな問題点

このように使い勝手がよく、節税にも効果的な賃上げ促進税制ですが一つ大きな問題をはらんでおりました。

それは、税額控除は法人税額の20%の範囲内に制限がされており、かつ上限を超えた超過額は

翌期に繰り越すことができず切り捨てになるというものでした。

つまり、先ほどの計算例でいうと60が切り捨てられる点が問題となっていたわけです。

利益を多く稼ぐ大規模法人とは異なり、中小企業の6割は欠損法人となっています。(要するに中小企業の6割は赤字)

そのため、給与の額を増やし税額控除が適用できる状態となっても、そもそも赤字のため法人税の発生がないので、制度を利用できないという結果となっていたのです。

このような状況のため、赤字の中小企業サイドでは賃上げを進めようというインセンティブがあまり働かなかったのではないかと推察します。

税制改正内容の主なポイントについて解説

赤字企業では賃上げによる節税メリットが享受できないことを受け、令和6年度の税制改正で賃上げ促進税制の見直しがされる運びとなりました。さらに控除割合の拡充も図られました。

具体的には次のような改正が予定されています。

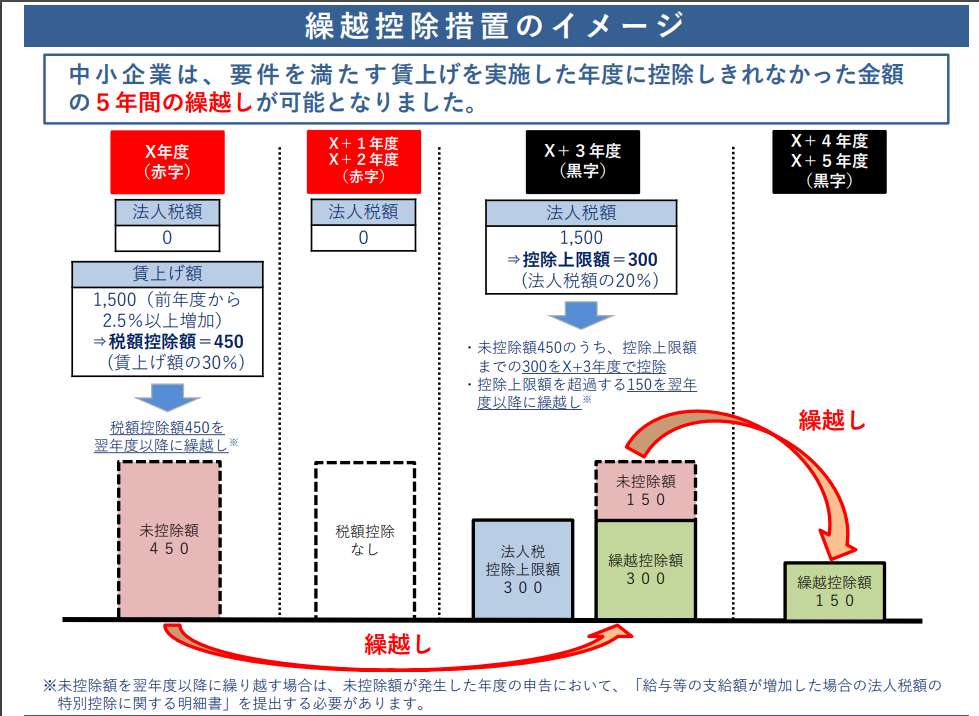

①控除できなかった税額控除額の繰越制度(5年間)

控除できなかった税額控除の枠を5年間に渡り繰越しができるようになりました。

下の例で説明します。

【改正前】

X年度・・・税額控除額450、法人税0→赤字のため税額控除は適用できず切り捨て

【改正後】

X年度・・・税額控除額450→翌期以降5年に渡り繰り越し

X+3年度・・・X+3年度での税額控除額0、法人税1500→X年度の繰越額450のうち300税額控除

(1500×20%=300<450 ∴300)→450-300=150はX+5年度まで繰越継続

注意すべき点は2点あります。

①X年度において、「給与等の支給額が増加した場合の法人税額の特別控除に関する明細書」を提出する点

②X+3年度で繰越控除を適用する場合には、X+3年度の全雇用者の給与等支給額がX+2年度よりも増加している必要がある点

②教育訓練費の上乗せ要件の緩和

改正前は教育訓練費の上乗せ控除を適用するためには、教育訓練費の額を前年度比10%以上増加させる必要がありました。

改正後は、5%教育費を増加させることで上乗せ控除が適用できる内容に変更となり、上乗せ控除が狙いやすくなりました。

その一方で、全雇用者に対する給与等支給額の0.05%以上の教育訓練費を支出することが求められるようになりました。従前は、前年度の教育訓練費を見ながら適用年度の教育訓練費の額を検討すればよかったところ、適用年度の給与を基に教育訓練費の額を検討することが必要になった点にご注意下さい。

③新たな上乗せ要件の新設

子育てとの両立、女性活躍支援に力を入れる企業に5%の上乗せ控除を適用できる要件が新設されました。

適用を受けるためには、「くるみん」or「えるぼし二段階目以上」の認定を適用事業年度中に取得している必要がございます。

④適用期間

令和6年4月1日から令和9年3月31日までの間に開始する各事業年度が本改正の適用期間となります。

3月決算法人については、令和6年3月期までは旧制度の賃上げ促進税制が適用され、翌期令和7年3月期から改正後の賃上げ促進税制が適用されることになります。

まとめ

本日は賃上げ促進税制の詳細と改正内容についてブログにまとめました。

赤字が続く会社にも優遇税制を適用できる門戸が今回の改正により開かれました。

今後は、給与を増やしているにも関わらず、税理士から納品された申告書に「給与等の支給額が増加した場合の法人税額の特別控除に関する明細書」がない場合には一度税理士に確認されると良いかと思います。

国が認めた節税策は見落とさず積極的に活用していきましょう。