豊橋市で税理士をしている提中(だいなか)です。

役員や使用人などの給与所得者に対して通常の給与に加算して支給する通勤手当は、一定の限度額まで非課税とされております。

ここで疑問に思うのが、アルバイトのように出社が不規則な方に、日割りで通勤手当を支払う場合の取り扱いについてです。

今回は、アルバイトに通勤手当を支払う場合の非課税の考え方について解説していきます。

通勤手当の非課税限度額について

まずは、非課税となる通勤手当の金額について見ていきます。

マイカー等の交通用具を使用して通勤する場合と、公共交通機関を使用して通勤する場合とで

非課税の限度額は計算が違います。

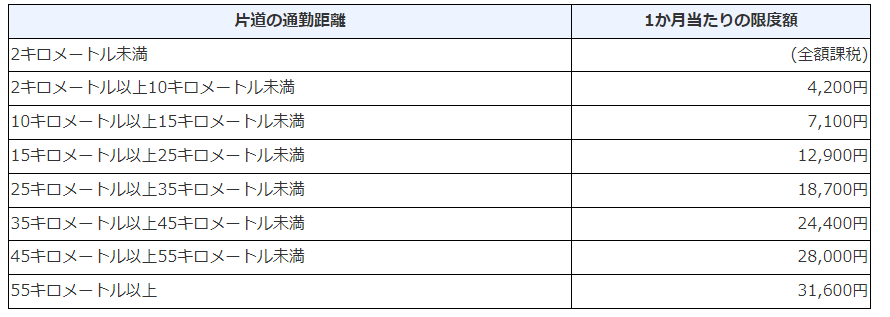

マイカー等の交通用具を使用している場合の非課税限度額

片道の通勤距離に応じて、1か月当たりの非課税限度額が定められており、下表に定める表に基づいて

判定を行うことになります。

1か月当たりの非課税となる限度額を超えて通勤手当を支給する場合には、超える部分の金額が給与として課税されます。

この超える部分の金額は、通勤手当を支給した月の給与の額に上乗せして所得税および復興特別所得税の源泉徴収を行います。

例えば、片道2キロメートル以上10キロメートル未満の方に、5,000円の通勤手当を支払う場合には、

4,200円は非課税となり、当該限度額を超過した800円(5,000円-4,200円)が給与所得として課税

されることとなります。

電車やバスなどの公共交通機関を使用している場合の非課税限度額

通勤のための運賃・時間・距離等の事情に照らして、最も経済的かつ合理的な経路および方法で通勤した場合の通勤定期券の料金の範囲内で通勤手当が支払われる場合には非課税となります。

最も経済的かつ合理的な経路および方法での通勤であっても15万円を超える場合には、超過部分に

課税がされます。

新幹線や特急列車を利用した場合の運賃等も合理的な通勤方法に該当すれば、非課税とされますが、

グリーン料金は認められない点にご注意下さい。

アルバイトに通勤手当を支払う場合の非課税限度額

通勤手当の非課税限度額は、月当たりの金額で定められているため、アルバイトなど1ヶ月に満たない

期間勤務する者に通勤手当を支払う場合であっても、勤務日数に応じて日割り計算を行う必要はないこととされています。

自宅からアルバイト先まで片道2キロメートル以上を自転車等の交通用具を利用して

通勤するアルバイトがいる場合には、時給とは別に非課税限度の範囲で通勤手当を支払えば、その

通勤手当は非課税となります。

非課税ということは、受け取る給料からの源泉徴収がされませんので、アルバイトの手取りが増え、アルバイトの方にも喜ばれるのではないでしょうか。

また、通勤手当は消費税計算上、仕入税額控除が取れるため、通勤手当相当を給与に上乗せして支払うよりも、有利になります。(給与は課税対象外のため、仕入税額控除不可)

本日のまとめ

本日のブログの要点としては次の2つになります。

①アルバイト等、勤務が不規則な雇用形態の方に通勤手当を支払う場合であって、非課税限度額の日割り計算は不要である。

②給与と通勤手当を明確に区分けして支払うことで、次のメリットが生じる。

・給与所得者の手取り増加

・支払側で仕入税額控除が取れるため消費税の計算上有利

ちょっとした違いで税金計算の扱いが変わってきますので、現状の対応で不利益が生じていないか

どうかを確認することは重要です。

現状の対応で間違いはないか、不利益が生じていないか。

気になっていることがあれば、弊所までお気軽にお問い合わせ下さい。

税理士紹介会社経由で何人かの税理士と面談する対応も一考の価値がございます。