豊橋の税理士 提中です。

先日の記事(特例事業承継税制の特例承継計画の提出期限延長)に続き、本日も税制改正に関する

内容でブログを執筆致します。

本日は、日本経済新聞の11月22日朝刊に掲載されていた「資本金・剰余金「50億円超」総務省、外形標準課税の新基準案」の記事に関してです。

資本金が1億円超あり、今後減資を検討されている企業に参考となる記事です。

外形標準課税の概要

外形標準課税の詳細を確認する場合、東京都主税局のHPにアクセスするのが一番の早道です。

上記サイトを基に、外形標準課税制度の概要を簡単に見ていきたいと思います。

外形標準課税の対象法人

外形標準課税は、事業税が所得に対して課税される法人で、事業年度終了の日における資本金の額又は出資金の額が1億円を超えている法人となります。

公益法人等、特別法人、人格のない社団等、みなし課税法人、投資法人、特定目的会社、一般社団法人及び一般財団法人や、送配電事業、導管ガス供給業、生命保険業、損害保険業、少額短期保険業及び貿易保険業を行う法人は対象外となります。

上記に該当する法人は特殊ですので、資本金が1億円超になると外形標準課税の対象法人になるとシンプルに考えてもらえればそれで良いです。

外形標準課税の課税標準

課税標準とは、税率をかけて税金を計算する元となる金額のことです。

外形標準課税対象法人の課税標準は、所得割、付加価値割、資本割の3つとされています。

所得割は資本金1億円以下の法人(=外形標準課税対象外法人)にも課されるため、資本金1億円超の外形標準課税対象法人になることで、付加価値割、資本割が新たに追加されることになります。

なお、所得割の税率がそのままですと、付加価値割、資本割が追加になった分だけ外形標準課税対象法人の事業税負担は重くなってしまうため、外形標準課税対象法人の所得割は対象外法人よりも低い税率となっています。

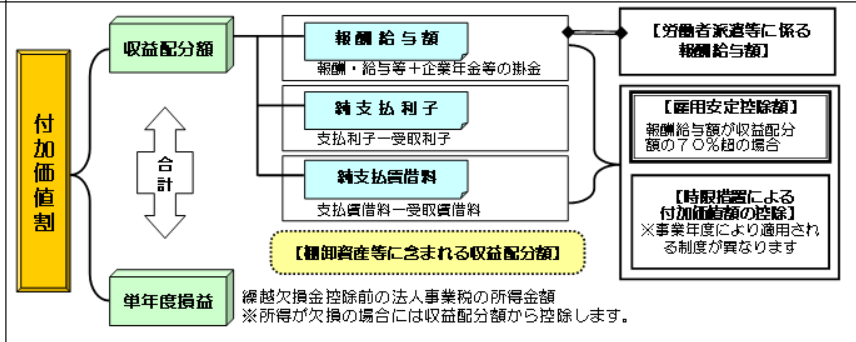

付加価値割

報酬給与額、純支払利子、純支払賃借料を合計して収益配分額を計算。それに単年度損益を合計したものが付加価値割の課税標準額になります。

その年度に支払う給料、支払利息、地代家賃の金額が大きければ大きいほど付加価値割は大きくなり事業税負担が重くなることになります。

資本割

無償増減資を行った場合の加減算調整等、調整措置はございますが、原則的には、税務上の資本金等の額(法人税申告書別表5(1))と、会計上の資本金と資本準備金の合計額とを比較し、いずれか大きい金額が資本割の課税標準額になります。

外形標準課税対象外の法人になるための方法

資本金が1億円超になると、外形標準課税対象の法人になることは前述しました。

これは逆をいえば、資本金が1億円以下であれば企業の実態に関わらず、外形標準課税の対象外にできるということです。

そのため、無償減資(会社の財産を減らさない形で行う減資)を行い、資本金をその他資本剰余金の科目に組み替え、資本金を1億円にすれば、外形標準課税の対象外にすることが可能となっています。

外形標準課税対象外しを主たる目的として無償減資を行った有名企業としては、HIS、JTB、吉本興業などが挙げられます。もちろん表向きには違う目的で減資をしたと主張はされていると思いますが・・・。

なぜ外形標準課税対象外の法人になりたがるのか

所得割は所得に対して課される事業税ですので、赤字であれば税金は出ないことになります。

しかしながら、付加価値割と資本割は、給与・支払利子・地代の額、資本金等の額等、

会社の業績に関係のない項目が課税標準となりますので、必ず一定額の事業税が課されることになります。

業績が悪いからと言って、給与の支払いを止めることはできませんし、利息や地代についても当然支払いを止めることはできません。

そしてその結果、事業税が重くのしかかる。その負のスパイラルに歯止めをかけるために減資を行うわけです。

あと副次効果として、資本金が1億円以下になると、法人税法上、中小法人の扱いとなるため、

中小法人向けの各種優遇措置が受けられる点も見逃すことはできません。

総務省案の内容

減資をすると資本金の額がその他資本剰余金の科目に移ります。

現状は資本金の額のみで外形標準課税対象の判定をしますので、減資により資本金を1億円以下にできれば、意図的に外形標準課税の対象外とできます。

これを改正により、資本金+剰余金が50億円超となる法人については、資本金が1億円以下であっても外形標準課税の対象にする案を総務省は持っているようです。

つまり、実質的に大企業と言える法人には課税をしようというスタンスということです。

また、資本金+剰余金が50億円超である法人の100%子会社についても、同様の改正案を適用したいとの考えがあります。

日本商工会議所は、「外形標準課税の中小企業への適用拡大には断固反対する」との意見が出されています。

個人的には、資本金1億円以下ながら、資本金と剰余金の合計で50億円超になる中小企業は限りなく0に近いと思いますので、仮に総務省案がそのまま採用されたとしても、影響は限定的であると考えます。

12月には税制改正大綱が出て、方向性は確定するはずですので、それを待っても遅くはないかと思います。